미국 주식 업종 분류 및 대장주

S&P (www.spglobal.com/spdji/en/landing/investment-themes/sectors/)에서 정의한 업종(섹터)에 대해서 정리하고 각 섹터별 시가총액 대장주를 알아보겠습니다. Global Industry Classification Standard(GICS)로 분류되는 업종은 아래와 같습니다.

| 업종명 | ETF Ticker |

상세 정보 |

| Communication Services | XLC | 인터넷, 광대역, 셀룰러, 케이블 및 유선등의 네트워크를 통해 전달되는 정보, 광고 엔터테인먼드, 뉴스 등의 컨켄츠를 제공하는 회사 |

| Consumer Discretionary (임의소비재) |

XLY | 자동차, 가정용 내구재, 레저장비, 섬유 및 의류 제조업체를 포함하며 경제 사이클에 더 민감한 비지니스스 포함하는 회사입니다. 호텔, 레스토랑 및 기타 레저시설도 포함됩니다. |

| Consumer Staples (필수소비재) |

XLP | 식품, 음료 및 담배 제조업체 및 유통업체 등 경제 순환에 덜 민감한 비지니스를 포함한 회사입니다. 식품 및 의약품 소매업체도 포함됩니다. |

| Energy | XLE | 석유, 가스, 석탁 및 소모품 연료의 저장 및 운송에 종사하는 회사가 포함됩니다. |

| Financials | XLF | 금융, 자산관리, 증권보관, 투자은행 및 중개서비스 관련 회사가 포함됩니다. |

| Health Care | XLV | 의료 서비스, 의료 장비 및 용품을 제조 및 유통하는 회사가 표함됩니다. |

| Industrials | XLI | 건축, 전기장비, 기계, 항공, 우주 및 방위와 같은 회사가 포함됩니다. 인적자원서비스, 운송서비스와 같은 상업 서비스 제공 업체도 포함됩니다. |

| Information Technology | XLK | 인터넷 서비스 및 홈 엔터테인먼트를 제외한 소프트웨어 및 정보 기술 컨설팅, 데이터 처리를 제공하는 회사를 포함합니다. 통신장비, 휴대폰, 전자장비 및 반도체와 같은 기술 하드웨어 및 장비 제조업체가 포함됩니다. |

| Materials | XLB | 화학, 건축자재, 유리, 종이를 제조하는 회사와 철강 생산업체를 포함한 금속, 광물 및 광업회사가 포함됩니다. |

| Real Estate | XLRE | 부동산 관리 및 개발활동, 산업, 호텔 및 리조트, 사무실 등의 부동산 투자신탁 (REIT)를 운영한ㄴ 회사를 포함합니다. |

| Utilities | XLU | 전기, 가스 및 수도시설과 같은 유틸리티 회사를 포함합니다. 재생가능자원을 사용하여 전기를 생산하고 분배하는 회사도 포함됩니다. |

S&P 각 섹터별 기업들의 수익률을 추종하는 ETF를 수익률을 통해서 각 섹터별 수익률에 대한 정보를 얻을 수 있습니다. 위의 표의 Ticker이름으로 ETF를 찾아보시면 각 섹터의 수익률을 ETF를 통해서 확인할 수 있습니다.

경기 순환에 따라 해당 경기 순환 주기에 강한 섹터가 있습니다. 이를 잘 이용한다면 자신의 포트폴리오에서 부족한 섹터의 주식을 추가할 수도 있고 어떤 주식의 수익을 먼저 실현해야할 지 전략을 세울 수 있을 것 같습니다. 그렇다면 2021년 한해는 각 섹터의 수익률을 가장 알아봅니다. 아래 표는 YTD 수익률 상위 섹터를 정렬한 내용입니다.

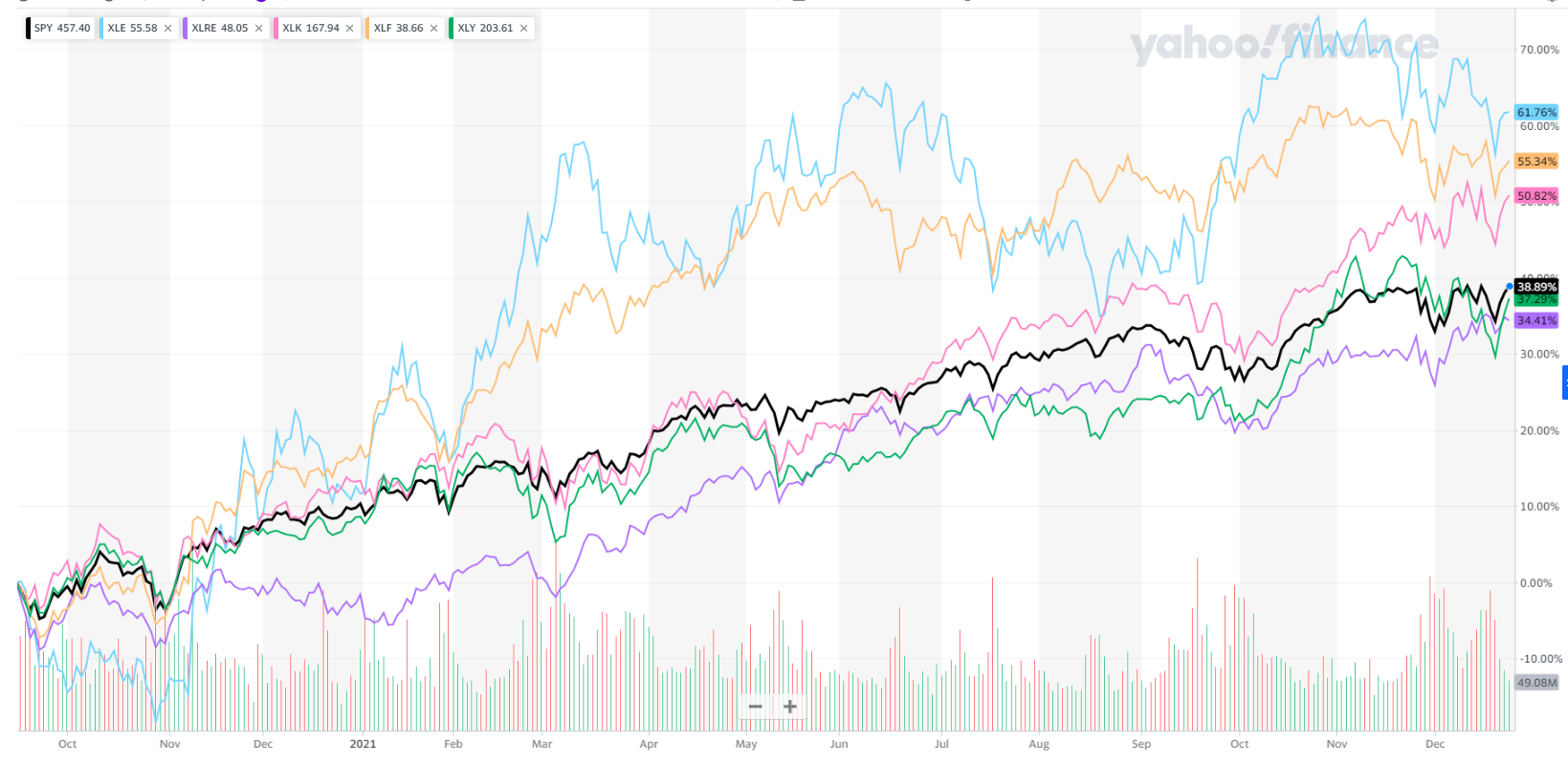

위의 그림은 "YTD", 즉 지금으로부너 12개월 전까지의 S&P 각 섹터 추종 ETF 수익률을 비교한 자료입니다.

1위 부터 5위는 각각 XLE(에너지), XLRE(부동산), XLK(IT), XLF(금융), XLY(임의소비재) 입니다.

5위 부터 마지막은 각각 XLV(헬스케어), XLB(머트리얼즈), XLI(산업재), XLC(통신), XLP(필수소비재), XLU(유틸리티)입니다.

우선 표을 분석할 때 주의 해야할 점은 수익률 비교 시 수익률을 비교할 시간의 범위가 매우 중요합니다. YTD의 경우 지금으로부터 12개월 전에 해당 섹터 ETF를 샀을 경우의 수익률 입니다. 따라서 ETF 수익률을 확인하는 시점인 분기별, 월별, 주별 수익률이 다릅니다.

상위 5개 섹터의 주가 변동 그래프를 보겠습니다. 검은색이 S&P 500을 추종하는 SPY ETF의 주가 그래프입니다. 이 검은색보다 주가가 높은 섹터가 S&P 500보다 초과 수익을 발생시킨 섹터로 볼 수 있을 것 같습니다.

위의 각 섹터별 주가 변동을 SPY와 비교하여 정리해보겠습니다.

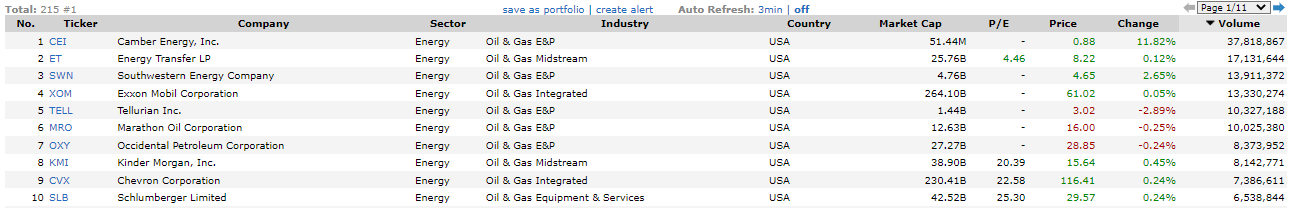

XLE

위의 표는 XLE 섹터의 시가총액 상위 10개 종목입니다. 시가 총액 상위 기업인 엑손모빌의 경우 2020년 12월 쯤 주가가 바닥을 찍고 올라왔기 때문에 전체적으로 에너지 섹터의 상승폭이 컸던 것으로 보입니다.

<SPY와 섹터 ETF 주가비교> 그래프에서 보면 XLE는 S&P보다 수익률은 높지만 주가의 변동폭이 매우 큰것을 알 수 있습니다. 수익률이 큰 이유는 에너지 관련 섹터가 SPY보다 크게 하락한 구간이 포함되어 있기 때문입니다. 에너지 섹터는 변동성이 매우 커서 시점에 따라 수익률이 SPY보다 낮을 수 있을 것 같습니다.

코로나로 인해 공장이 지속적으로 운영되지 않아 유가에 대한 기대가 매우 크게 변동하는 것이 큰 이유가 될 수 있을 것 같습니다. 또한 신재생에너지로 전환이 요구되는 시점이라 기존 석유를 기반으로하는 에너지 기업들의 변화들에 따른 이벤트로 변동성이 더 커진 것 같습니다.

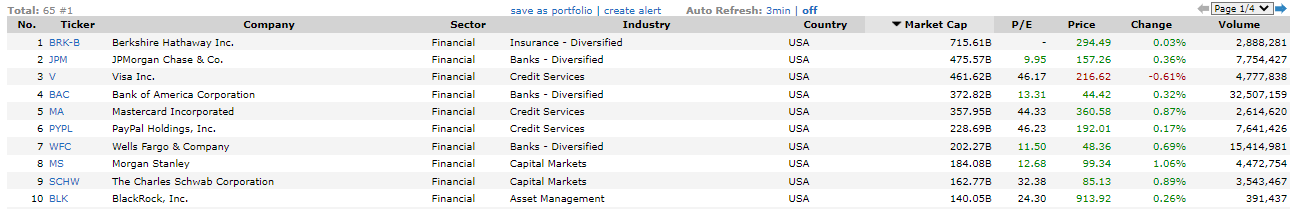

XLF

위의 표는 XLF 섹터의 시가총액 상위 10개 종목입니다. 시가 총액 1위 기업는 역시 버핏할아버지 회사입니다. 그 다음이 JP모건 이네요 아직 시가총액 차이가 커 보입니다.

<SPY와 섹터 ETF 주가비교> 그래프에서 보면 XLF는 S&P보다 수익률이 높고 XLE에 비해 상대적으로 변동폭이 작습니다. 주가가 안정적으로 우상향하고 S&P 500보다 수익률이 높은 것을 알 수 있습니다. 2021년 중반부터 수익률이 높아지는 추세이며 하반기가 되면서 상승폭이 둔화되고 있습니다.

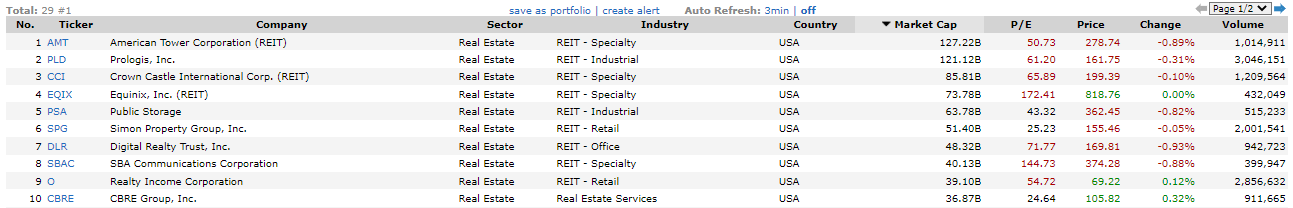

XLRE

위의 표는 XLRE 섹터의 시가총액 상위 10개 종목입니다. 시가 총액 1위는 아메리칸 타워(AMT)입니다. 통신타워관련 임대업을 진행합니다. 리츠의 경우 각 기업별로 투자하는 영역이 전혀 다르기 때문에 주의가 필요합니다. 2위인 Prologos(PLD)와 시가 총액 차이가 크지 않습니다.

<SPY와 섹터 ETF 주가비교> 그래프에서 보면 XLRE는 S&P보다 수익률이 낮고 다른 섹터 대비 변동폭이 작습니다. 상반기에는 SPY보다 수익률이 저조 했으나 하반기가 되면서 상승폭이 커지는 형상입니다. 사람들의 외부 활동이 늘어나고 주택에 대한 수요가 늘어나면서 부동산관련 섹터의 수익률이 높아지는 것이 아닌가 생각됩니다.

XLK

위의 표는 XLK 섹터의 시가총액 상위 10개 종목입니다. 시가 총액 1위는 Apple입니다. 2위인 마이크로 소프트와 차이가 크지 않습니다. 마이크로 소프트 입장에서는 자사주 매입을 고민할 수 있을 것 같습니다.

<SPY와 섹터 ETF 주가비교> 그래프에서 보면 XLK는 S&P보다 수익률이 높긴 하지만 수익률이 S&P대비 큰 차이가 나지 않습니다. 위의 그래프를 보면 검은색의 SPY와 비슷하게 우상향하며 상승폭이 하반기에 소폭 증가하고 있습니다. 아무래도 SPY의 시가총액의 대부분을 기술주가 차지하고 있으며 SPY에서도 XLK에 포함된 기업들의 영향도가 커서 비슷한 수익률을 보이는 것으로 보입니다. 특이한 것은 2021년 하반기가되면서 상승폭이 더 커지는 부분입니다. 2022년 금리인상기에 어떤 변화가 있을지 고민해봐야 될 것 같습니다.

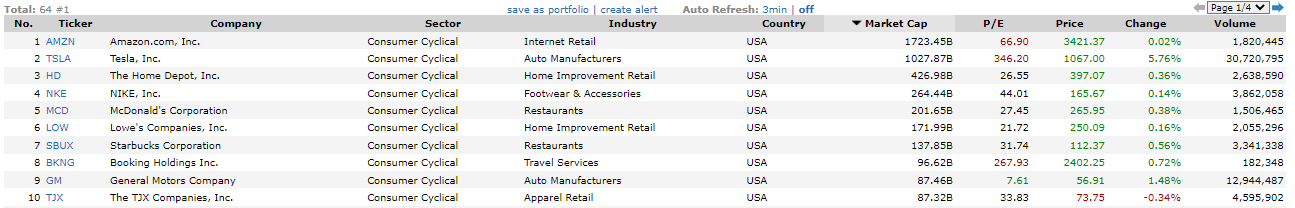

XLY

위의 표는 XLY섹터의 시가총액 상위 10개 종목입니다. 시가 총액 1위는 Amazon입니다. 2위인 테슬라와 시가총액 차이가 줄어드는 추세로 보입니다. 3위는 홈디포입니다. 1, 2위의 시가총액이 섹터에서 차지하는 비중이 크기 때문에 상위 1,2 기업의 주가 변동이 섹터 수익률에 큰 영향을 미칠 것으로 보입니다.

<SPY와 섹터 ETF 주가비교> 그래프에서 보면 XLY는 S&P보다 수익률이 비슷해 보이며 변동폭이 SPY보다 커보입니다. 아무래도 테슬라의 주가 변동성이 큰 부분이 섹터에도 반영이 된 것이 아닐까 생각됩니다. 공급망 부족으로 인한 우려도 있을 것 같습니다.

이상으로 2021년 미국 각 섹터별 수익률 비교와 시가총액 상위 기업들에 대해서 알아보았습니다. 주기적으로 섹터별 수익률 비교를 통해 방향성을 예측해보는 것도 좋을 것 같습니다.

읽어 주셔서 감사합니다.

'경제' 카테고리의 다른 글

| 국내 채권 금리 정보 확인하기 (0) | 2022.01.01 |

|---|---|

| 2021년 12월 자산군별 수익률 비교 (듀얼 모멘텀) (0) | 2021.12.31 |

| 2021년 자산별 상관관계 (0) | 2021.12.11 |

| [T][뉴스] 워너미디어-디스커버리 합병 (2021/05) (0) | 2021.05.29 |

| 국고채 3년물 금리 변동 (2021/05월) (0) | 2021.05.29 |